2019年末時点での、私の投資方針、ポートフォリオ、配当金額を公開します。また、2020年の方針を決めました。

2019年の投資方針:コアインデックス外株+サテライト高配当

私の投資方針は、コアにインデックスファンドを積立して、サテライト的に配当金目当ての運用を行っていくことでした。

私はサラリーマンをしていくつもりなので、キャッシュフローは安定していて生活の心配はしていません。また、まだ若いと自負しており、今のところクビになることもなさそうなので100%リスク資産で攻めています。

とはいえ、人生のステップを考えて結婚資金や子育て資金、親の老後のための資金としてのコアの積立投資をインデックスで手堅く行っていきます。

また、 2019年9月から配当金目当ての運用を始めました。 サテライト的に高配当先(私の場合はETFとREIT)に投資を行っていき不労所得を実感してみたいと思っています。

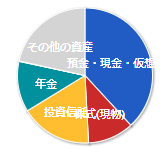

2019年末のポートフォリオ

愛用するマネーフォワードからグラフを引っ張ってきました。

※「その他資産」=保険

「年金」=確定拠出年金満額

「投資信託」=月額5万の積立(つみたてNISA限度額+楽天カード決済できる限度額)

「株式(現物)」=ETF、REIT

「預金・現金・仮想通貨」=そのまま

2019年8月まではポートフォリオに株式(現物)はありませんでした。2019年9月~2019年12月の間にかなりETFとREITを買い付けたことが確認できますね。

リスクテイクしたほうがいいとわかっていながらも、現金比率が大きいです。ちなみにお察しの通り仮想通貨も少し含まれています。

現金比率については問題視していますが、楽天銀行に100万入れておくとATM手数料優遇されることもあり100万はとっておこうかと悩んでいました。ところがどっこいほとんど現金出金しない。

2020年から歯科矯正を始めることに決めたので2020年2月に現預金が一気に減ります。あと何年生きるのかトータルリターンを考えると、脱毛や矯正などは早いうちにやるのが コスパ良いですから。私はただのコスパ大好きな節約家ではなくて、必要なところにはお金をかけていくスタイルです。もちろんこれら全ては、最終支払額がミニマムになるなら一括払いで行います。

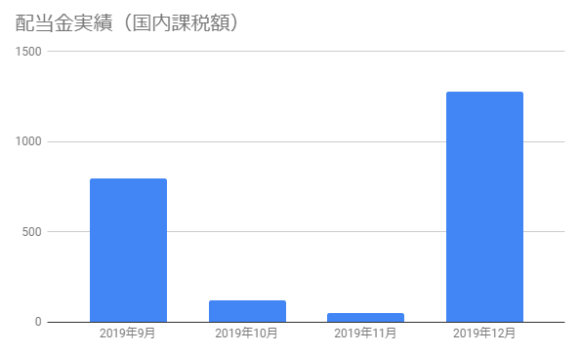

2019年の配当金実績

2019年は、ETFの配当が2,244円でした。 三菱サラリーマン様のブログを見ると、このグラフを思わず作りたくなりますね。その殆どがSPYDとVYMにて構成されています。2,244円から国内で税金が引かれて確定申告で取り戻します。詳しくはこちら。REITは買付たあとに配当日を迎えることができず、今年は0円でした。

また、10月や11月に配当が入ってくるようなものを買付してしまいましたが完全にノリでやってしまいました。含み益があるうちに売却するか、数万円なので遊びでホールドします。頭では買わなくていいとわかっていながらも、毎月配当金が欲しいという欲望に負けて買ってしまう。人間らしいですね。

配当金額については正直分かっていたけど、少なすぎるだろ、という感想です。ですが銀行にサラリーマンの給料をいくら預けても、どんなに徳を積んでも2,244円ももらえることはありません。そう考えれば気が楽になりますね。

来年は月1万円、年12万円を目指します。買付タイミングの違いによる保有期間や相場変動、手数料などをざっくりと捉えて、年12万の配当をもらうにはいくら注ぐ必要があるかを考えてみましょう。こういうのは感覚を掴むことが頭ですぐにできるかが大事なので厳密な計算は必要ありません。楽しくやりましょう。

12万円をかなりザックリと1200ドルとします。SPYDの配当利回りが4%とすると30000ドルの投資をしないといけません。ざっくりと300万円ですね。今現在保有の高配当ETFは50万くらいあるので、2020年で250万円SPYDを買えば達成できます。つまり毎月21万円ずつ積み立てればいいですね。

あれ?そんなの無理だよ・・・。来年の昇給に期待してとにかく頑張ろう。確定拠出年金に回している2.75万円を高配当ETFに寄せようかな。

おまけ

実は配当金実績は、先日Twitterで公開していました。ブログにも残しておきたくなり記事を書きました。ここまで読んでいただき、ありがとうございました。

三菱サラリーマン様(@FREETONSHA )に倣って2019年年の配当金実績を棒グラフにしてみました。9月に配当金目当ての投資を開始したので少ないですね。総額50万は突っ込んでいます。配当金に夢を見る方、4ヶ月分とはいえこれが現実です。頑張ります。 pic.twitter.com/Zkv6bmdAWE

— 師匠@ブログ継続中 (@fxoshishou) January 13, 2020

2020年の投資方針

基本的には変えません。米軍が中東で空爆しようが、大暴落しようがコアの積立はやめません。高配当ETFは基本毎月積立(直近最高値更新中だと見送る可能性あり)、REIT・インフラファンドはチャート見て指値でたまに買い増ししていきます。

個別株は考えるのが面倒なうえに、チャートに張り付くような人生になるならFXやったほうが稼げると思うので、やはりETFとREIT・インフラファンドに着地。特にこれからクリーンエネルギーを展開していくインフラファンドに投資はしてみたいです。REITに関連して不動産投資ならワンルームマンション投資はやらないけど、CREALには興味があり口座開設済。

かなり数が限られているREITの銘柄選定だけでも時間取られているので個別株を買うとなるとどれだけ時間をかけることになるやら。本業(勤め先)も忙しいですしサラリーマン投資家はほったらかしがいいと思います。

一応、有名所の本で株の勉強をしましたが、株もFXと同じで結局テクニカルを使ったチャート分析がすべてだと思いました。確率の高い方にかけてイフダン注文で攻めることはできるけど、それならFXやるよって話です。長時間労働の社会人になって、分析する時間とモチベがなくなり疲れたから株式投資に移行したことを思い出しました。

コメントを残す